こんなお悩みを解決します。

- 本記事の内容

・レバレッジ型ETFとは

・レバレッジ型ETFのデメリットとメリット

・レバレッジ型ETFが選ばれる理由

・まとめ(私はレバレッジ型ETFを選択しない)

- 自己紹介

ふじパン(@fujipan_mochi)

Contents

レバレッジ型ETFとは?

原指標(例えばS&P500やNASDAQ)の変動率に○倍のレバレッジをかけて、通常のインデックス投資よりもより高いパフォーマンスを目指した投資商品になります。

例えばレバレッジnasdaq100(通称:レバナス)は日々の基準価額の値動きがNASDAQ-100指数(米ドルベース)の値動きに対して概ね2倍程度となることを目指したファンドです。

つまりNASDAQ-100が+5%となった際、レバナスは+10%に、-5%となった場合は-10%と変動量が2倍になります。

S&P500やNASDAQは米国企業で構成されており、今後も株価が上昇傾向だからレバレッジをかけた方が運用益が高くなるのでは?と思うかもしれませんが、実際はそんなに甘い話ではありません。。。

レバレッジ型ETFのメリットとデメリット

レバレッジ型ETFのメリット

上昇局面では大きなリターンを見込める

上記でも説明したように、レバレッジ型ETF(例えばレバナス)は原指標であるNASDAQの2倍の値動きをします。

つまり右肩上がりの局面では通常ETFの2倍もの運用益を得られることができます。

基本投資では、運用に使用する原資金量が大きければ大きいほど運用益のリターン大きさも同様に大きくなります。さらに複利効果によって雪だるま式にどんどん資産が大きくなっていきます。

レバレッジ型ETFを使用することで、資金力が乏しい方でも一発逆転で大きいリターンが得られる可能性があるのが魅力ですね。

簡単に儲かりそうなイメージがあるレバレッジ型商品ですが、一方で金融庁が大損をする可能性があることをHPにて説明しており国民に注意喚起をしています。

それではデメリットについて確認していきましょう。

レバレッジ型ETFのデメリット

- 中長期の運用では通常ETF(1倍)よりも運用益が劣る可能性が高い

- 手数料が高い

- 世界中のプロ投資家から儲かる商品と判断されていない

中長期の運用では通常ETF(1倍)よりも運用益が劣る可能性が高い

レバレッジ型ETF(例えばレバナス)は原指標(指数)であるNASDAQの2倍の値動きをするから、NASDAQが上下しつつも値上がりしていけば、それに追従して2倍の成績になるかというと、そうではありません。

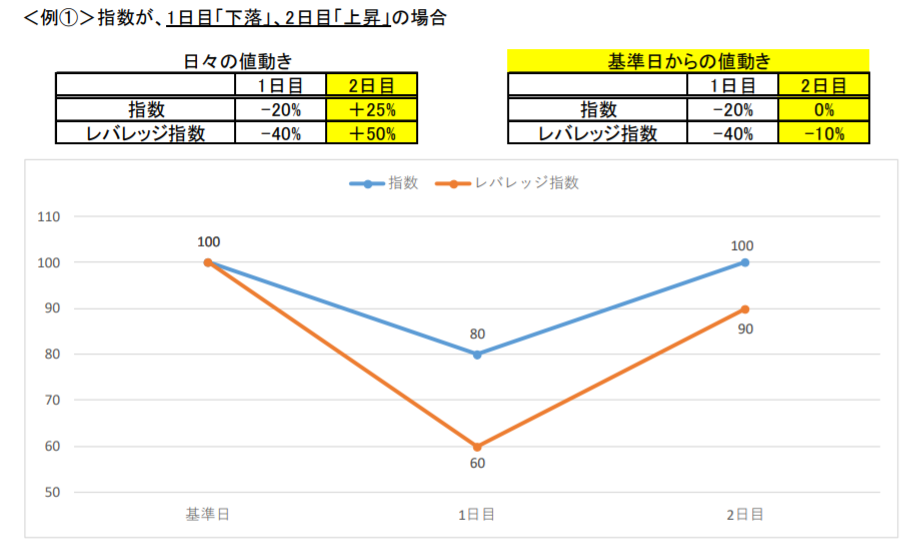

下図をご覧ください。

指数が1日目-20% → 2日目+25%に変動しています。

それに追従するようにレバレッジ指数も1日目-40% → 2日目+50%と食らいついているように見えますが、2日目には指数100に対して90(-10)と運用益が減少しています。

指数が下落すると、レバナスは原資も同様に2倍の下落幅で下がります。

原資が60に落ちると100に戻すためには+50%では足りず+66.6%の値動きが必要になります。

つまり指数が上下しながら推移する場合はレバレッジ型ETFでは成績が通常のインデックス投資よりも劣る可能性が高いです。

だからレバレッジ型ETFを購入する際は短期でかつ上昇局面が見込めるときに購入するべき商品なんです。

私はその上昇局面(株式相場)を読めないですし、読もうとする時間ももったいないのでレバレッジ型ETFには否定的です。

手数料が高い

- レバレッジ型ETF(iFreeレバレッジ NASDAQ100)→ 0.99%

- 通常ETF(インベスコQQQトラストシリーズ)→ 0.20%

レバレッジ型は通常と比較し、0.79%もの差あり

ETFといえば、手数料が低いイメージがあるかと思いますが、レバレッジ型ETFは異なり約1%もの手数料がかかります。

毎年運用するだけで1%もの手数料がかかるとすると、年間の利回りは運用成績の良し悪しにかかわらず必ず落ちてしまいます。

中長期的な目線で投資するのであれば、この手数料は無視できない要因なので、やはりレバレッジ型ETFは短期的でより投機(ギャンブル)に近い性質を持っています。

世界中のプロ投資家から儲かる商品と判断されていない

その商品が支持されている(人気)かどうかはその商品の「運用総額」を確認すればわかります。

”運用総額”=”世界中の投資家がその商品が儲かると信じて投資している額”つまり信用度を数値化したものになります。

ではETFの運用総額ランキング(1~10位)を確認してみましょう。

2021年12月末時点でのインデックスファンド運用総額ランキング

- レバレッジ型ETF(iFreeレバレッジ NASDAQ100)→ 1838億円

- 通常ETF(インベスコQQQトラストシリーズ)→ 24.7兆円

上記を見てわかるように、運用総額は2桁も違います。

世界中のプロ投資家がレバレッジ型ETFをメインで投資していないことがここからわかります。

レバレッジ型ETFが選ばれる理由

レバレッジ型ETFを選択する理由はおそらく

「早くお金持ちになりたいから」

だと思います。(個人的見解)

誰もが時間をかけてお金持ちになりたいとは思わないはずです。

だからこそレバレッジをかけて一発逆転を狙うのはごく自然のことかもしれません。

ただしリスクとリターンは表裏一体で、最悪一発退場となる可能性もあることを把握したうえで投資することが大事です。

レバレッジ型ETFは投機(ギャンブル)要素が強く、私の中長期運用スタイルとは合いません。

今まで説明したようなデメリットを把握したうえで投資するのであればありだと思います。

「なんか儲かりそうだから~」とデメリットも把握せずに投資するのは非常に危険です。

まとめ(私はレバレッジ型ETFを選択しない)

- 短期で上昇局面と判断できる

- レバレッジをかけて資産を大きく増やしたい

- デメリットを把握したうえで投資を行える

- 中長期の運用では通常ETF(1倍)よりも運用益が劣る可能性が高い

- 手数料が高い

- 世界中のプロ投資家から儲かる商品と判断されていない

- 短期での上昇局面を読めないし、時間を割きたくない

- 投機(ギャンブル)要素が強く中長期運用には不向き